Akademi

Günlük hayatta karşılaştığınız finansal kararları daha bilinçli alabilmek, bütçe dengenizi ve finansal sağlığınızı koruyabilmek için blog içeriklerimizi keşfedin.

Web sitemizde çerezler ve benzeri izleme teknolojileri kullanılmaktadır. Detaylı bilgi için Çerez Aydınlatma Metnimizi inceleyebilirsiniz. Çerezlerin ve benzeri izleme teknolojilerinin pazarlama/reklam faaliyetleri, sitemizin daha işlevsel kılınması ve kişiselleştirme amaçlarıyla kullanımına onay verebilir veya "Tercihler" butonu ile çerezleri yönetebilirsiniz.

Size en iyi deneyimi sağlamak ve hizmetlerin tercihlerinize göre kişiselleştirilmiş içerikler olarak sunulabilmesi için web sitemizde çerezler ve benzeri takip teknolojileri kullanılmaktadır. Daha fazla bilgi için Çerez Aydınlatma Metnimizi inceleyebilirsiniz.

Bu çerezler sayesinde sitemizi kullanımınızı ve sitemizin performansını analiz ederek sizlere verdiğimiz hizmetleri daha iyi hale getirebiliyoruz. Örneğin bu çerezler sayesinde ziyaretçilerimizin en çok hangi sayfaları görüntülediğini, sitemizin gerektiği gibi çalışıp çalışmadığını ve problemleri tespit edebiliyoruz.

Bu çerezler sayesinde sitemizi kullanımınızı ve sitemizin performansını analiz ederek sizlere verdiğimiz hizmetleri daha iyi hale getirebiliyoruz. Örneğin bu çerezler sayesinde ziyaretçilerimizin en çok hangi sayfaları görüntülediğini, sitemizin gerektiği gibi çalışıp çalışmadığını ve problemleri tespit edebiliyoruz.

Bu çerezler, ilgi alanlarınıza uygun reklamlar sunabilmemiz için kullanılmaktadır. Ayrıca, reklam kampanyalarımızın etkinliğini ölçmemize ve reklamlarımızın size daha uygun hale getirilmesine yardımcı olur.

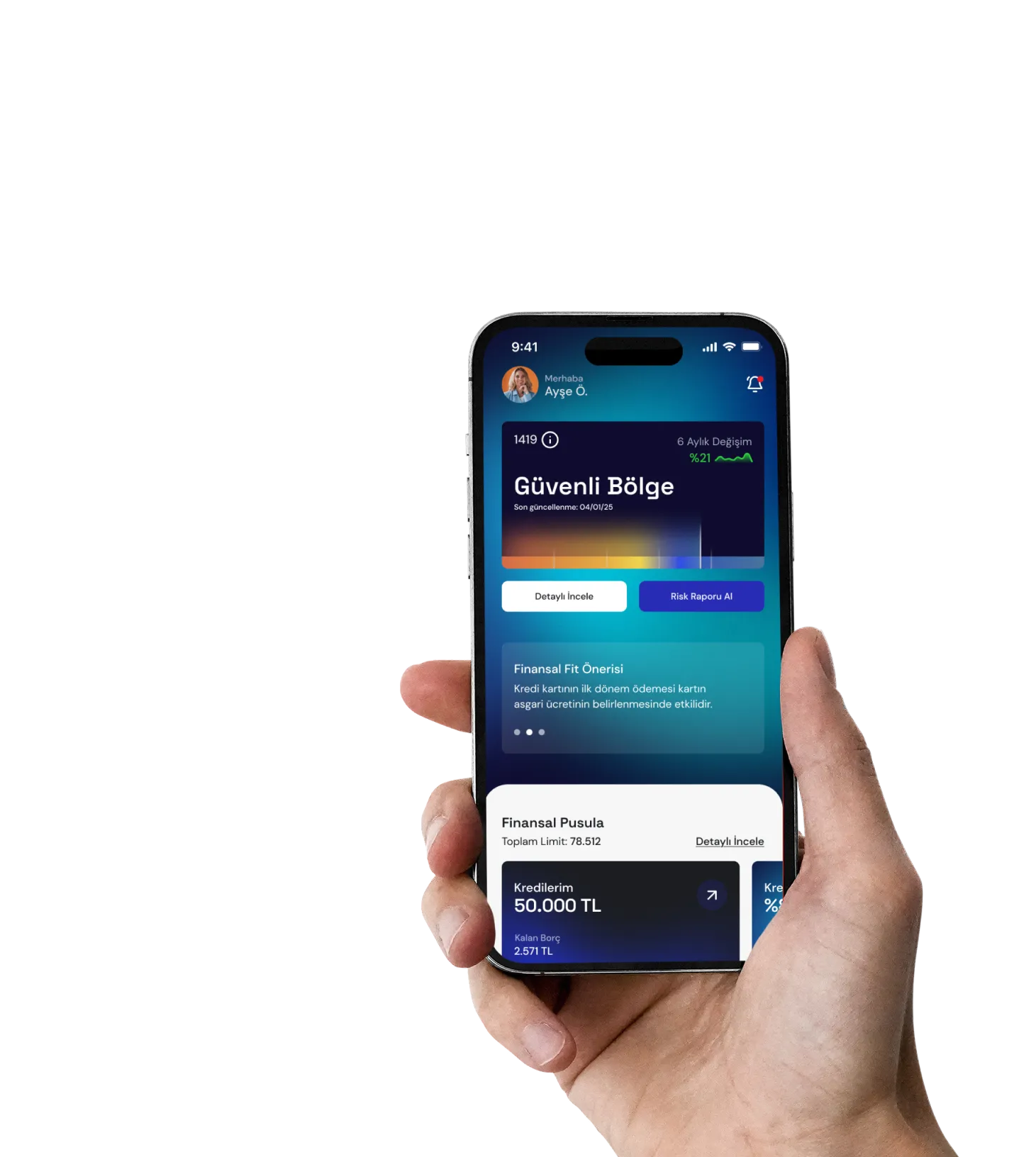

Findeks'in Yenilenen Dünyasına Hoş Geldiniz! Findeks.com Yeni Yüzüyle Şimdi Yayında.

Üye Ol!Yeni üyelere özel ilk 3 gün ücretsiz 🎉

Günlük hayatta karşılaştığınız finansal kararları daha bilinçli alabilmek, bütçe dengenizi ve finansal sağlığınızı koruyabilmek için blog içeriklerimizi keşfedin.

Swift kodu nedir, nasıl öğrenilir ve banka swift kodları nelerdir? Uluslararası para transferlerinde kullanılan Swift/BIC kodlarına dair tüm detayları bu rehberde bulabilirsiniz.

Kredi yapılandırma nedir, nasıl yapılır ve hesaplaması nasıl yapılır? Borçlarınıza uygun ödeme planı oluşturmak için kredi yapılandırma sürecine dair tüm detayları bu yazıda bulabilirsiniz.

Bankacılık işlemleri günlük hayatımızın ayrılmaz bir parçası haline geldi. Özellikle farklı hesaplar arasında para transferi yapmak istediğimizde, karşımıza çıkan yöntemlerden biri de virman işlemidir.

Türkiye’deki kamu ve özel bankaların güncel çalışma saatleri, mesai başlangıç ve bitiş zamanları ile öğle araları hakkında bilmeniz gerekenler burada.

Kredili ürün başvurusu yapmak, finansal ihtiyaçlarınızı karşılamak için attığınız doğal bir adımdır. Ancak çoğu kişi bu süreçte kredi başvurularının Findeks Kredi Notu’na etkisini merak eder.

Mail order, uzaktan ödeme alma yöntemleri arasında en eski ve yaygın kullanılan çözümlerden biridir. Bu ödeme yöntemi, küçük ve orta ölçekli işletmelerden hizmet sektörüne kadar birçok alanda kolaylık sağlar.

Gelir belgesi, kişinin resmi gelirini gösteren ve kredi, kira, burs ve sosyal yardım başvurularında talep edilen belgedir. Kim ne zaman hangi belgeyi almalı, gelir testi nasıl yapılır, tüm bu sorulara değiniyoruz.

Bankacılık işlemleri günlük hayatımızın ayrılmaz bir parçası haline geldi. Özellikle farklı hesaplar arasında para transferi yapmak istediğimizde, karşımıza çıkan yöntemlerden biri de virman işlemidir.

Swift kodu nedir, nasıl öğrenilir ve banka swift kodları nelerdir? Uluslararası para transferlerinde kullanılan Swift/BIC kodlarına dair tüm detayları bu rehberde bulabilirsiniz.

Yeni üyelere özel ilk 3 gün ücretsiz 🎉

İşleme devam etmek için lütfen giriş yapın.

Bir hata oluştu. Lütfen tekrar deneyin.

KKB Kredi Kayıt Bürosu A.Ş. ("KKB" veya "Findeks" olarak anılacaktır) olarak, web sitelerimiz ("findeks.com"), uygulamalarımız ya da dijital ortamda sizlerin kullanımına sunduğumuz benzeri tüm çevrimiçi ya da çevrimdışı mecralarımızı (anılan tüm mecralar birlikte "Platform" olarak anılacaktır.) kullanımınız veya ziyaretiniz sırasında sizlerin deneyimini geliştirmek için çerezler, pikseller, GIFler vb. birtakım teknolojilerden ("çerezler") faydalanmaktayız.

Çerez adı verilen teknik iletişim dosyaları, bir internet sitesinin kullanıcısının bilgisayarı veya cep telefonu tarayıcısına (browser) gönderdiği küçük metin (script) dosyalarıdır.

İşbu Çerez Aydınlatma Metni'nin amacı, Platform ziyaretleriniz esnasında bahse konu çerezlerin kullanılması suretiyle kayıt altına alınan ziyaret tarihi, saati, izlenen sayfalar, Platformda geçirilen süre vb analiz verileri ile Platform'larda hangi amaçlarla hangi tür çerezlerin kullanıldığı ve bu çerezlerin tarafınızca nasıl kontrol edilebileceği / değiştirilebileceğine ilişkin bilgilendirilmenizdir.

Sitemizde/uygulamamızda/platformlarımızda kullandığımız çerezleri kullanmaktan vazgeçebilir, bunların türlerini veya fonksiyonlarını değiştirebilir veya sitemize ve uygulamamıza yeni çerezler ekleyebiliriz. Bu kapsamda işbu Çerez Aydınlatma Metni içerisinde KKB'nin değişiklik yapma hakkı saklıdır. Güncellenmesi durumunda güncellenen Çerez Aydınlatma Metni'ne ilişkin değişikliklere sitemiz/uygulamamız/platformlarımız nezdinde ulaşabilir, son güncelleme tarihini bu alanlarda aydınlatma metni altında bulabilirsiniz.

Çerezler Hangi Amaçlarla Kullanılmaktadır?

Çerezler vasıtasıyla işlenen kişisel verileriniz aşağıda belirtilen amaçlarla işlenmektedir.

Site'yi ve uygulamayı analiz etmek, Site'nin ve uygulamanın performansını arttırmak.

(Örneğin, uygulama/site/platform'un üzerinde çalıştığı farklı sunucuların entegrasyonu, uygulama/site/platform'un ziyaretçi sayısının tespit edilmesi, ve buna göre performans ayarlarının yapılması ya da ziyaretçilerin aradıklarını bulmalarının kolaylaştırılması ...vb)

Site'nin ve uygulamanın işlevselliğini arttırmak ve kullanım kolaylığı sağlamak.

Kullanıcı deneyiminin iyileştirilmesi, hataların giderilmesi için kullanıcı hareketlerinin izlenmesi. Sayfa ziyaretçilerinin içeriklere ve hizmetlere daha hızlı ve kolay erişebilmesi için iyileştirme çalışmaları için sayfa hareketlerinin takibi.

İzin Vermeniz Halinde Kullanılacak Çerezler

Pazarlama faaliyetleri gerçekleştirmek. Veri sahibi'nin ayrıca kişisel verilerinin pazarlama amaçlarıyla işlenmesine yönelik ticari elektronik ileti için açık rıza vermiş olması halinde, burada bahsi geçen Kişisel Verileri de ilgili Aydınlatma Metni kapsamında diğer Kişisel verileri ile birleştirilerek işlenebilecektir.

Sitemizde ve Uygulamamızda Kullanılan Çerezler

https://www.findeks.com/yasal-metinler/findeks-cerez-politikasi adresini ziyaret ederek sitemizde ve uygulamamızda kullandığımız farklı türdeki çerezleri bulabilirsiniz. Sitemizde ve uygulamamızda hem birinci parti çerezler (ziyaret ettiğiniz site tarafından yerleştirilen) hem de üçüncü parti çerezleri (ziyaret ettiğiniz site haricindeki sunucular tarafından yerleştirilen) kullanılmaktadır.

Çerezlerin Kullanımını Nasıl Kontrol Edebilirsiniz?

Çerez ve benzeri teknolojilerin kullanımı konusunda ziyaretçi ve kullanıcılarımızın tercihleri bizler için esastır. Buna karşın, Platform'un çalışması için zorunlu olan Çerezler'in kullanılması gerekmektedir. Ek olarak bazı çerezlerin kapatılması halinde Platform'un birtakım işlevlerinin kısmen ya da tamamen çalışmayabileceğini hatırlatmak isteriz.

Platform'da kullanılan çerezlere dair tercihlerinizi ne şekilde yönetebileceğinize ilişkin bilgiler aşağıdaki gibidir: